Crisi economica/Le previsioni: il Dow Jones scenderà del 90%

Commenti all'articolo

-

peccato che sta "previsione" non ha alcuna base scientifica.

-

Di Guaicaipuro (---.---.---.216) 4 aprile 2009 17:55

Ovviamente l’anonimo che ha lasciato il commento, leggendo l’articolo pubblico non può che avere ragione! Il fatto è che l’articolo pubblicato era solo l’introduzione; l’articolo di fatto non è stato pubblicato! L’articolo completo, con tutte le implicazioni scientifiche lo potete leggere a questo indirizzo: http://www.lapatriagrande.net/crisis_crack_prediction_2008_31_03_08.htm

-

veramente, vedo solo congetture. cioé sto tipo si è inventato dal nulla, senza sapere niente di economia e di statistica, un modello di previsione... apprezzo lo sforzo, ma che non lo si faccia passare per "matematico"

-

-

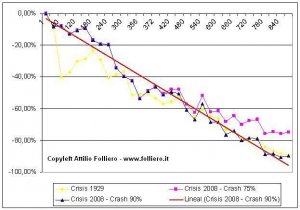

veramente a me sembra un articolo ottimo perchè fondamenta la teoria nei numeri. Non è per difendere sto "tipo", che non conosco, ma francamente nessuno mi aveva mai mostrato i dati economici con tanta chiarezza! Altro che congettura. Il Dow Jones non dovrebbe rispecchiare la crescita dell’economia o se ne sta sulla luna per conto suo? I dati che riporta (poi se sono falsi e’ un altro discorso, ma ovviamente non mi sembrano) dicono chiaramente che prima del 1971 borsa (Dow Jones) e crescita economica (PIL) andavano di pari passo (come dovrebbe essere naturale); Dal 1971 in poi si è persa questa convergenza. Lo dimostra con i dati. Il PIL è cresciuto 4 volte, la borsa 16, se ben ricordo. Poi analizza la crisi del 1929 e i dati dicono praticamente lo stesso in più ci dice (cosa che nessuno mai dice) in quella crisi l’indice DJ è arrivato a cadere del 90% rispetto al suo massimo raggiunto prima della crisi. Poi incomincia ad analizzare l’andamento della crisi attuale e vede (almeno fino ad ora) che sta andando nella stessa direzione della crisi del 1929, anzi ad un certo punto la crisi attuale supera quella del 1929. Tutti o meglio molti dicono che questa crisi e’ peggiore di quella del 1929 e questo tipo lo dimostra coi numeri, facendocelo vedere graficamente. Altro che congettura. A me sembrano dati di fatto.

Ah dimenticavo una cosa importante che il "tipo" mette ben in evidenza, visto che giustamente la borsa deve seguire la crescita dell’economia (come e’ stato fino al 1971) , applica la crescita che si è avuta per il PIL al Dow Jones. Il PIl e’ cresciuto del 6% per cui se la borsa avesse avuto una crescita media annua del 6% come il PIL, oggi il Dow Jones sarebbe a 3.000 o dovrebbe essere 3.000.

Poi dice: stiamo attenti la crescita reale non è stata del 6% (perchè influenzata da questa crescita artificiale) per cui forse e’ più opportuno considerare una crescita del 3%. Applicando questo tasso di crescita l’indice dovrebbe essere a 1.500; cio’ significa il 90% in meno rispetto al valore massimo raggiunto dal Dow Jones prima della crisi. Nella crisi del 1929 aveva perso esattamente il 90%, fino ad oggi sta andando nella stessa direzione del 1929 quindi è ipotizzabile che contnui ad andare nella stessa direzione.

Mi sembra un articolo veramente ben fatto e fondato.

Altra cosa che ci fa vedere (e fino ad ora è l’unico che dice veramente come stanno le cose) è la caduta delle borse, di tutte le borse e di quelle che stanno cadendo di meno o addiritturea crescono. Il mondo (ed e’ questo che vogliono impedire di vederci) sta andando verso altre direzioni: Asia, Medio Oriente, America Latina e Africa (le miglior borse in assoluto sono quelle della Tunisia e del Venezuela. Questo io non lo avevo mai letto in Italia!)

Tutti i giornali adesso dicono che c’e’ la crisi e giornalemente riportano la caduta della borsa di Milano o di New York, ma nessuno ci dice di quanto stannos cadendo. Questo autore molto intelligentemente calcola la caduta delle borse dal momento in cui raggiungono il massimo.

Ho letto su tutti i giornali della crisi dell’Islanda, ma nessuno ha mai parlato di proporzioni. La borsa islandese rispetto ad un anno e mezzo fa ha perso più del 90&. La borsa italiana il 60%. Dati di fatto o congetture?

Ma forse il fatto è che la verità dei dati danno fastidio a chi vuole nascondere la realtà. Dire che la borsa italiana sta perdendo non viene negato, perchè è una realtà sotto gli occhi di tutti, ma dire la misura di quanto sta perdendo (60%) puù dare fastidio, soprattutto se si pensa che la crisi non ha ancora toccato il fondo.

Un’altra cosa molto intelligente di questo articolo che mi preme sottolineare sono le giornate di grande crescita della borsa; ogni volta che si hanno questi grandi rialzi tutti i giornali gridano alla fine della crisi. Poi arriva sto tipo e invece ci dice: guardate che è normale durante la crisi avere giornate di grandi rialzi, guardate i più grandi rialzi della storia del Dow Jones ... delle prime 20 giornate con i rialzi più grandi, la metà si sono avute durante la crisi del 1929.

Congetture o dati di fatto? Un grande applauso all’autore, al quale dico di non tener conto di giudizi miranti a squalificare l’ottimo lavoro che hai realizzato. Quando una persona dice delle cose vere, ma che escono fuori dal coro e che soprattutto fanno paura, l’unica arma che hanno gli oppositori e’ la calunnia, squalificare in ogni modo un lavoro, uan persona.

Sergio Colombo (nome vero e non pseudonimo o anonimo)-

Continua a non esserci alcuna "previsione" fatta su basi scientifiche. Si tratta di una analisi qualitativa e neanche tanto originale, visto che uno dei blog economici più letti, calculated risk, mostra ogni settimana il grafico che paragona la borsa fra il 29 e il 35 e la borsa oggi. Il fatto che nei momenti di crisi i rialzi sono molto consistenti è poi noto a tutti (in teoria economica si chiama volatility clustering), e solo i giornalisti scimmie prendono un rialzo come pretesto che le cose stanno andando bene.

Riguardo poi alla teoria che il rendimento di borsa deve seguire la crescita del pil, si tratta di fantasia pura. Il fatto che poi prenda il pil reale (invece del nominale) mostra ancora di più come questo "politologo" non sa di cosa sta parlando.

Ora, nessuno pretende che per poter parlare di economia si debba essere esperti di analisi delle serie storiche, ma non si può prendere un trend e dire "andrà così". Sforzo lodevole, ma l’"articolo" si basa su una analisi inconsistente, e poi spaccia delle ovvietà per delle rivelazioni sconcertanti. Quali ovvietà? il volatility clustering e il fatto che "non è così impensabile che una borsa possa perdere il 90%. -

Scusa ma quali basi scientifiche deve avere uno studio?

Spero che tu non parli di quella pseudo scienza dell’analisi tecnica che ha pervaso la finanza negli ultimi 10-15 anni vero?

Quella roba, è servita solo per speculare ed è sicuramente una delle principali cause del cataclisma finanziario.

Potrà anche non essere la verità, ma a me sembra un punto di vista serio.

-

-

Egr. Signor Francesco Chinaglia (ed anonimo, che ovviamente non so se siete la stessa persona, ma alla fine importa poco) prima di tutto specifico che non ho la pretesa di definirmi "economista" perchè non lo sono ed il fatto di aver fatto qualche esame universitario e post universitario in materie economiche non mi da diritto ad utilizzare tale termine; ma farmi passare per un imbecille, per un totale ignorante della materia, come fa lei - come specifica anche l’intervento del signor Sergio (se ben ricordo, che ringrazio pubblicamente) – è semplicemente un tentavivo di screditarmi.

Credo di capire abbastanza di economia. Anzi, lei col suo intervento vuole darci ad intendere di essere un luminare della materia, ma francamente trovo assurda la sua asserzione " ... che il rendimento di borsa deve seguire la crescita del pil, si tratta di fantasia pura" (parole testuali sue). Le imprese vivono su Marte? Vivono su un altro pianeta? E’ assolutamente ovvio che ci debba essere una correlazione tra il mondo delle imprese nel suo complesso (e quindi anche di quelle quotate in borsa) ed economia. Ovviamente non nel senso che se l’economia cresce di un tot % anche il mondo delle imprese deve crescere dello stesso tot % e viceversa! Non ho affermato questo! Però si ci deve essere ed esiste una correlazione dell’economia con il “sistema imprese” nella sua totalità, perchè individualmente ovviamente una impresa può avere uno sviluppo alquanto differente, tanto è vero che per le imprese quotate in borsa di fronte ad eccessi di rialzo o di perdite vi è la sospensione momentanea dalle quotazioni. Non ho affermato e non avrei mai potuto affermare una cosa del genere. Una correlazione deve esistere ed esiste, per la semplice ragione che le imprese non vivono su un altro piantea, ma contribuiscono a formare il PIL. Basta infatti analizzare proprio le serie storiche per rendersi conto di tale correlazione (e nel prossimo aggiornamento dell’articolo in questione riporterò tale aspetto).

Analizzando i dati degli ultimi 114 anni, si trovano solo due periodi ben definiti in cui esistono profonde discrepanze tra PIL ed imprese quotate in borsa e sono appunto i periodi periodo della crisi del 1929 e della crisi odierna. Volente o nolente nei due periodi anteriori le crisi del 1929 e del 2008 le imprese quotate in borsa sono cresciute in una maniera spropositata. In particolare, analizando la crisi del 1929, si osserva la crescita spropositata tra il 1922 ed il 1929; successivamente (dal 1929 al 1932) c’è il crollo, fino al 90% circa. Questa non è una mia affermazione, una mia teoria ma è la realtà dei dati!

Ovviamente questa semplice osservazione non è sufficiente – giustamente – a dire che anche sta volta ci sarà un crollo del genere. Infatti, non ho asserito - come vuole far credere lei, che faccio delle previsioni sui trend – che nel 1929 è andata così quindi anche adesso deve andare così.

A mio modo di vedere, dato che deve esserci (ed esiste) una correlazione (non uguaglianza assoluta) tra crescita del PIl e crescita delle borse, nel momento in cui si crea (per vari motivi) questa enorme discrepanza tra crescita del PIL e crescita delle borse, necesariamente le borse si sgonfiano. Nel 1929 il DJ si ridusse del 90% rispetto al suo massimo anteriore la crisi. E’ un dato certo e incontestabile. Il Dow Jones tra il 1898 ed il 1929 era cresciuto di oltre il 700%, il PIL del 400%. Lo stesso è avvenuto nella crisi attuale: tra il 1979 ed il 2007, il DJ cresce del 1.400%, il PIL del 400%; la situazione attuale è anche peggiore di quella del 1929.

Nella crisi odierna sappiamo che al momento (al 6 marzo, quando il DJ ha raggiunto il minimo ha perso oltre il 53%, dato inconfutabile). E’ quello il minimo di questa crisi? Io dico di no, per il fatto che le borse, anteriormente alla crisi si erano sopravvalutate così tanto, che la caduta avutasi fino ad oggi non è sufficiente a permettere alle imprese di tornare a fare profitto (questo il succo della questione, per il quale sto preparando un altro articolo). Nel sistema capitalistico l’unica cosa che veramente conta è il profitto; le imprese enormemente sopravvalutate non possono fare porofitto se non si liberano opportunamente di tutto il capitale in ecceso. Se lei non è daccordo non faccio certo come fa lei che scredita la gente e dice “sto tipo” non capisce niente di economia. Certo è solo la storia, il tempo (dopotutto un breve lasso di tempo, perchè la crisi al massimo nel 2011, od anche prima nel 2010, toccherà il fondo e quindi si vedrà chi ha avuto ragione.

In quanto al grafico riportato (che probabilmente l’ha tratta in inganno) non ho detto che la crisi odierna andrà come quella del 1929. Come detto in precedenza il DJ essendosi sopravvalutato troppo rispetto alla crescita del PIL, deve svalutarsi. A questo punto ho cercato di capire di quanto deve svalutarsi. Il DJ se fosse cresciuto in sincronia con il PIL, avrebbe avuto una crescita media annua del 2/5%. Cio’ non significa che la crescita del DJ deve essere esattamente uguale al PIL, ma certo non può discostarsi del 100% o peggio del 400%! Se avesse avuto una crescita pari al PIL dal 1979 ad oggi, il DJ avrebbe avuto una quotazione compresa tra 1.500 e 3.000. Conclusione: il DJ per arrivare a quotare 1500 deve scendere del 90% rispetto al suo massimo raggiunto prima della crisi (che per coincidenza è lo stesso valore del 1929).

Le due crisi si assomigliano, dato che partono da uno stesso presupposto di crescita spopositata delle borse. Come immagino lei ben sa, per esempio, prima della crisi del 1929 alcuni dirigenti per far rivalutare le azioni delle loro imprese, effettuavano enormi acquisti in borsa delle proprie azioni, creando l’illusione della crescita e convincendo gli ignari sprovveduti ad acquistare i loro titoli, determinando una sopravvalutazione artificiale. E’ suceso anche questo!

Oggi è avvenuto praticamente lo stesso, in virtù dei bassisimi tassi di interesse, il capitale si è riversato verso la borsa, facendola crecere a dismisura. O nega anche la correlazione - inversa - tra tassi di intresse e borsa? Fino ad ora le due crisi soino andate nella stessa direzione, la crisi attuale nel prosiego potrebbe andare nella stessa direzione e sembra andare nella stessa direzione. Per vedere se va nella stessa direzione – come credo – si stanno aggiornando i dati periodicamente.

Come non sto scoprendo la caduta delle borse (alcune ben oltre il 70% ed 80%, oltre il 90% quella islandese; l’andamento delle borse aggiornato al 24/04/2009, in Agoravox è reperibile a questo indirizzo: http://www.agoravox.it/Aggiornamento-delle-principali.html), così non mi attribuisco – come vorrebbe far credere lei - la scoperta della volatilità! Era semplicemente per rispondere a coloro che molto superficialmente parlano di spiraglio, di fine della crisi, ogni volta che c’è una crescita giornaliera o varie sedute consecutive positive. Lo stesso Tremonti in questi giorni, sta parlando di spiragli, ma penso lo dica per il ruolo istituzionale che ricopre.

Mi rivolge sta accusa di ovvietà, quando dovrebbe prendersela con coloro che non vedono questa ovvietà!

In quanto al PIL un’altra accusa inconsistente … vada a leggersi bene l’articolo e confronti il PIL riportato nelle tabelle n 1 e n 2 (a questo indirizzo: http://www.lapatriagrande.net/crisis_crack_prediction_2008_31_03_08.htm) con quello riportato dal BEA (a questo indirizzo: http://www.bea.gov/national/nipaweb/TableView.asp?SelectedTable=5&ViewSeries=NO&Java=no&Request3Place=N&3Place=N&FromView=YES&Freq=Year&FirstYear=2006&LastYear=2008&3Place=N&AllYearsChk=YES&Update=Update&JavaBox=no#Mid). Questa sua affermazione falsa, semplicemente avvalora la tesi del signor Sergio secondo la quale lei non sta facendo altro che tentare di screditare!

In ogni caso si contraddice anche quando afferma che parlo di “ovvietà” che altri siti hanno già riportato. La ringrazio per avermi fatto conocere il sito che cita (http://www.calculatedriskblog.com/), un sito ricco di dati, dove ho scoperto l’articolo sulle previsioni della disoccupazione in USA ad oltre il 10%, il dato piu’ alto in 60 anni. Veramente inquietante. Insomma, mi accusa da un lato di dire cose campate in aria, in altra parte mi accusa di dire cose ovvie, già riportate da altri siti. Debbo dedurre che anche questo sito che cita sta dicendo cose campate in aria.

Fortunatamente non tutti sono come lei, che oltre a dire inesattezze e cercare solamente di screditare, utilizzando un linguaggio che tra persone civili, in un dibattito serio, non dovrebbe essere utilizzato (“sto tipo”, o le frasi per dare ad intendere che non capisco niente di economia, statistica, matematica …).

Approfitto per ringraziare coloro che mi hanno scritto, per elogiare l’articolo; in particolare ringrazio un importante dirigente, l’amministratore delegato di una importante azienda quotata alla borsa di Milano che mi ha inviato una bellísima lettera che meriterebbe di essere pubblicata, dove tra l’altro descrive lo scontro avuto coi suoi “datori di lavoro” (il termine è suo per indicare i detentori del pacchetto azionario di maggiornaza che lo avevano nominato AD), quando metteva in evidenza che l’impresa si stava sopravvalutando troppo e lui avvertiva che prima o poi sarebbe crollata, così come l’intera borsa. Di fronte alla mia richiesta di voler pubblicare tale lettera, mi ha chiesto – per ragioni che rispetto - di non pubblicarla adesso, ma dopo che avrà lasciato l’incarico che ricopre.

-

Trovo la risposta dell’autore ad alucni commenti, bella, convincente e azzeccata. Certo che esiste la relazione tra PIL e mercati borsistici! .. e poi quell’accusa di non aver utilizzato il PIL nominale campata veramente in aria...

Un professore di economia. (ps. non mi firmo o lascio la email per non dover poi passare mesi a rispondere ad accuse insensate!)

Lasciare un commento

Per commentare registrati al sito in alto a destra di questa pagina

Se non sei registrato puoi farlo qui

Sostieni la Fondazione AgoraVox